Investir sa trésorerie est une question fondamentale à se poser en tant que médecin, gérant de société (SELARL, SELAS, Holding SPFPL et SCI).

Quelles solutions pour un médecin dans ce cadre là ?

Quelles solutions pour investir sa trésorerie ?

Qu’est-ce qu’une trésorerie excédentaire ?

L’exercice en société par un médecin qui travaille beaucoup (pléonasme) et qui ne se verse pas en rémunération la totalité du chiffre d’affaires généré, va voir de la trésorerie s’accumuler.

Une fois les réserves de trésorerie et le fond de roulement bien stabilisé, il va être possible pour le médecin de placer la trésorerie excédentaire ; celle qui n’est pas nécessaire au fonctionnement à très court terme de sa société.

La trésorerie de la société d’exercice (Selarl, Selas…) est la propriété de la société ;

ce n’est pas le patrimoine du médecin même s’il est seul à y exercer.

Quelle réflexion avoir devant une trésorerie excédentaire à placer ?

Il faut résoudre un petit dilemme après s’être versé sa rémunération et avoir provisionner suffisamment pour faire face à des dépenses liées à l’exercice professionnel.

• Laisser la trésorerie dans la société et l’investir :

Placer et investir la trésorerie de sa société afin de capitaliser dans une enveloppe à imposition différée mais le champ des possibles peut être limité (une selarl peut avoir moins de choix de placements qu’une SCI ou une holding).

• Se verser cette trésorerie :

Passage du patrimoine professionnel au patrimoine personnel de l’associé personne physique, par exemple sous forme de distribution de dividendes.

il ne faut pas oublier que la trésorerie a déjà été imposée à l’impôt sur les sociétés (IS) et qu’ensuite il y aura un second passage par la case fiscalité voire cotisations sociales pour une fraction de la somme distribuée.

Donc en tant que médecin gérant de société, il y a un arbitrage à faire.

Valoriser sa trésorerie et capitaliser au sein d’une société à l’IS doit se faire en ayant en tête qu’à un moment donné, il faudra “sortir” le capital de la société et passer par la case fiscalité.

Comment placer efficacement cette trésorerie ?

Dans les grandes lignes, voici les 3 questions qu’à mon sens, un(e) gérant(e) doit se poser et qui vont ensuite permettre un choix optimal pour savoir comment placer efficacement la trésorerie excédentaire.

Quel est l’horizon de placement de la trésorerie de société ?

Court terme (<3 ans)

Moyen terme (3-8 ans)

Long terme (> 8 ans)

Et de cet horizon de placement, va découler la disponibilité du capital investi (ce que l’on nomme la liquidité du placement) et le couple rendement/risque.

Quel est le niveau de risque souhaité par le gérant pour le placement de sa trésorerie ?

• Faible risque : sécurisation maximale du capital placé

→ Dépôts/comptes à terme (DAT/CAT)

→ Fonds monétaires (SICAV)

→ Fonds euros de contrat de capitalisation

• Risque modéré : usufruit temporaire de parts de SCPI

• Risque élevé : pour une performance potentielle élevée à la clé

→ Private equity (investissement en entreprises non cotées)

→ Crowdfunding

→ Produits structurés : mixte actions/obligations avec protection partielle du capital

→ Investissement en bourse (actions) au sein d’un contrat de capitalisation ou via un CTO de société (compte-titres ordinaire)

Quel est le temps de gestion prévisible ?

Chaque enveloppe ou support d’investissement à ses contraintes de gestion. Certains sont chronophages, donc beaucoup moins !

Aucune gestion : dépôt à terme, SICAV monétaires, fonds actions gérés par des professionnels

Gestion limitée : usufruit de parts de SCPI, crowdfunding…

En finance, le plus souvent, le rendement croît avec le risque ; et dans ce cas l’horizon de placement se doit d’être long (ex : actions – investissement à long terme).

Pourquoi placer la trésorerie de sa société ?

Ne pas placer efficacement la trésorerie excédentaire de sa société, c’est être exposé à l’inflation sur le long terme.

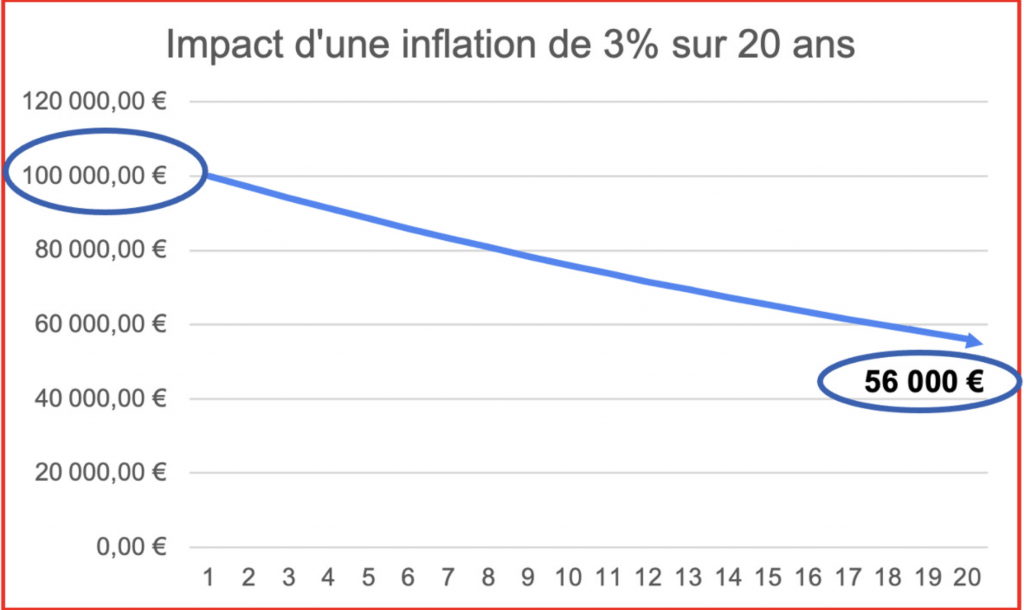

En voici la preuve, je vous ai modélisé l’impact qu’a cet ennemi invisible terriblement puissant :

L’inflation est redoutablement efficace pour vous faire perdre près de 50% de votre pouvoir d’achat / valeur de votre trésorerie sur le long terme : vous faire passer de

100 000 € à 56 000 € en 20 ans …

Une trésorerie qui dort est une trésorerie qui se déprécie.

Pour connaître toutes les possibilités d’investissement de la trésorerie de votre société et les subtilités de chaque placement, j’ai préparé pour vous un module de formation en ligne entièrement dédié au placement de trésorerie de société (Selarl, Selas, SCI, holding…) = 100% déductible en frais pro.

Placer et investir la trésorerie de sa société : solutions pratiques

Au cours du module de formation Wealthier Life, je vous décris en détails les principes, les avantages, les limites, le couple rendement/risque de tous les placements possibles via la trésorerie de votre société.

De nombreux médecins souhaitent savoir comment investir la trésorerie de leur selarl, alors bon visionnage !

Objectifs : générer des revenus complémentaires non liés au travail, valoriser le fruit de son travail…

Comptes à terme

Le compte à terme (CAT) permet de placer une partie de la trésorerie sur un compte bancaire rémunéré (sous formes d’intérêts).

Regain d’intérêt depuis l’augmentation des taux d’intérêts fixés par la BCE.

Vous pouvez détenir plusieurs CAT d’échéances différentes (6 – 12 – 18 mois…)

Contrat de capitalisation

C’est un peu comme une assurance vie que vous détenez en perso.

Compartiment fonds euros : accès restreint par les assureurs.

Compartiment unités de compte : actions, obligations, SCPI…

La fiscalité est particulière et forfaitaire (on y revient en détail dans le module de formation) et non pas sur le rendement réel de votre contrat, ce qui permet de booster la rentabilité sur le long terme.

→ Si vous avez une performance supérieure à votre base forfaitaire d’imposition : l’Etat vous fait une sorte d’avance fiscale

→ Vous capitalisez très longtemps (il faudra passer par la case fiscalité réelle lors d’un rachat = retrait sur le contrat !)

Usufruit temporaire de parts de SCPI de rendement

Il s’agit de toucher 100% des loyers versés après avoir acheté l’usufruit (avec décote sur le prix de la pleine part de SCPI).

En utilisant le mécanisme d’amortissement comptable (on déduit tous les ans des loyers une fraction du prix d’achat de l’usufruit) et on diminue l’assiette fiscale : revenus faiblement fiscalisés ⇒ TRI potentiel élevé

→ Particulièrement pertinent en SCI à l’IS.

Produits structurés

Support financier réalisé par un intermédiaire (banque, gestionnaire d’actif) qui est un produit mixte actions/obligations avec protection partielle du capital ;

A des avantages et des défauts mais doit surtout être compris par l’investisseur pour éviter les mauvaises surprises.

Il faut éviter celui proposé par les banques car les intérêts de l’investisseurs et du banquier ne sont pas alignés.

Il peut être logé en CTO de personne morale (société) et en contrat de capitalisation.

En revanche, au sein de Wealthier Life Capital, nous travaillons avec des ingénieurs spécialisés qui réalisent des produits structurés sur-mesure uniquement pour les médecins pour allier performance/rendement/maîtrise du risque avec des rendements annualisés de 10 à 14%.

Ex : investir 100k permet d’obtenir entre 10 000 et 14 000 euros de revenus complémentaires par an, sans travailler plus.

Compte titres ordinaire (CTO) de personne morale à l’IS

Enveloppe d’investissement permettant une diversification des actifs détenus en portefeuille : exposition aux actions, obligations, foncières cotées, produits structurés sur-mesure…

La fiscalité est différente de celle du contrat de capitalisation et notamment un traitement particulier des PV et MV latentes.

Les ETF ne sont pas ici forcément pertinents.

L’univers d’investissement est très large, particulièrement adapté à la trésorerie d’une société pour générer des revenus complémentaires et optimiser le couple rendement/risque.

C’est une excellente enveloppe d’investissement que nous utilisons quotidiennement pour accompagner > 50 médecins qui nous confient la gestion de la trésorerie de leur SELARL / SELAS.

Et bien d’autres types de placement de trésorerie :

On peut également diversifier avec du private equity (investissement non coté dans des entreprises en phase de croissance de type start-up) et du crowdfunding (financement participatif à dominante immobilière comme les clubs deals de qualité).

N’oublions pas le couple rendement/risque (rendement potentiel élevé au prix d’un risque plus élevé de perte en capital)

Le module de formation Placement de trésorerie est aussi l’occasion de revenir en détail sur le régime mère-fille dans le cadre d’une SEL-Holding pour une remontée des dividendes avec une fiscalité allégée (en quasi-franchise d’impôts = 5%).

Avec le module de formation, vous serez en capacité de sécuriser et investir sereinement (et efficacement) votre trésorerie, faire croitre votre capital et éviter les erreurs commises par bon nombre de gérants !

Et si vous préférez déléguer la gestion, au moins vous saurez analyser les solutions qui vous seront proposées !

J’ACCEDE AU MODULE DE FORMATION

PLACEMENT DE TRESORERIE DE SOCIETE

(100% déductible en frais professionnels)

Pour investir sa trésorerie en tant que médecin, il existe bien de nombreuses possibilités : vous allez ainsi pouvoir tout maîtriser pour faire ensuite vos propres choix !

👉 Et nous accompagnons tous les jours des médecins qui veulent investir la trésorerie de leur Selarl/Selas grâce aux solutions performantes développées par mes associés au sein de notre cabinet de conseil Wealthier Life Capital ; n’hésitez pas à nous exposer vos besoins !