Quel avenir financier pour les médecins ?

Les perspectives concernant les pensions de retraite des médecins libéraux sont moroses. Le taux de remplacement sera de plus en plus faible malgré des cotisations très élevées sur les revenus du travail.

Cette prise de conscience doit déboucher sur la constitution d’un patrimoine financier productif afin de ne pas compter uniquement sur la perception de ce type de pension. L’âge de départ à la retraite passera à 67 ans dans les prochaines années et pour les trentenaires d’aujourd’hui, rien n’exclut que l’on aille pas vers les 70 ans (!).

Les difficultés d’exercice sont nombreuses, le taux horaire faible pour la majorité d’entre nous (notamment nos confrères médecins généralistes) et la cadence élevée en médecine libérale.

La formation médicale initiale fait totalement l’impasse sur la thématique « gestion financière » à la fois du patrimoine professionnel et du patrimoine privé.

Il est bien connu que les médecins ne sont pas des créateurs de patrimoine malgré le niveau élevé de rémunération (pourquoi les médecins ne sont pas des prodigious accumulator of wealth ?).

L’indépendance financière c’est la liberté de choisir d’alléger son emploi du temps (passer de 4 jours de consultation à 3 jours puis 2) et de prendre une pré-retraite : arrêter son activité ou la diminuer significativement sans que cela n’ait d’impact négatif sur les finances du médecin et son train de vie.

Savoir que l’on ne dépend plus des revenus de son activité professionnelle, permet de retrouver un exercice apaisé de la médecine, pour le bien des patients et du médecin lui-même.

La quête d’une indépendance financière vise à reprendre le contrôle pour ne pas frôler le burn-out à 50 ans ou continuer à consulter à un rythme effréné à 70 ans…

Pour cela, il faut mettre en place une stratégie financière claire et s’en tenir au plan et devenir un véritable médecin investisseur !

Vous êtes plutôt FAT-fire, LEAN-fire, BARISTA-fire ? Créons ensemble la MED-FIRE !

De quel montant aura t-on besoin à la retraite ?

Les études américaines sur longue période ont permis de montrer qu’un portefeuille équilibré 60/40 (60% actions 40% obligations) permettait à l’investisseur de consommer les revenus du capital (4% du capital initial puis retraits annuels selon l’inflation) sans entamer celui-ci pendant au moins 20 ans.

Il faut donc avoir un patrimoine financier productif dont le montant soit supérieur ou égal à 25 fois le montant des dépenses annuelles

Capital cible = au moins 25 x montant des dépenses annuelles.

L’investisseur a des dépenses de 5000 euros / mois : il doit financer via son capital 60’000 euros / an.

Il a donc besoin d’avoir un capital de 1’500’000 euros.

S’il est conservateur (et compte-tenu de l’érosion des rendements obligataires), il peut considérer un taux de retrait de 3%, ce qui nécessite alors un capital cible de 2’000’000 euros. En effet, les études initiales qui ont débouché sur la règle des 4%, ont été réalisées sur le marché américain qui a produit un rendement annualisé très important, nettement plus que ce qui avait été modélisé. Il n’est pas certain que les rendements futurs soient aussi élevés (phénomène de retour à la moyenne) et donc on s’oriente vers un retrait sûr autour de 3% (hors fiscalité).

Afin de simplifier les calculs, la fiscalité ne rentre pas en ligne de compte, mais l’investisseur devra évidemment en être conscient afin d’évaluer le montant avec une certaine marge de sécurité.

L’indépendance financière est atteinte dès que les revenus issus du capital génèrent un montant supérieur à 25 fois les dépenses annuelles (équivalent au taux de retrait de 4%). Si l’on considère un retrait sûr actualisé de 3%, il faut prévoir un capital 33 fois supérieur aux dépenses annuelles…

L’indépendance financière, ce n’est pas un âge mais un montant de capital.

Modules de formation en ligne Wealthier Life

Apprenez à votre rythme depuis chez vous !

Estimer le rendement attendu des principaux placements financiers

• Actions (investissement indiciel) : croissance attendue de 6% net d’inflation pour une exposition au marché mondial.

• Immobilier locatif de rendement (SCPI) : croissance attendue de 4% net d’inflation.

Pour l’immobilier physique, il est important de vérifier que vous savez calculer la rentabilité réelle de votre investissement immobilier

• Immobilier d’usage (résidence principale) : croissance attendue similaire à celle de l’inflation (en prenant en compte les dépenses d’entretien, les taxes et impôts notamment, cf. études américaines de Shiller).

• Obligation sans risque (fonds euro d’assurance-vie) : croissance attendue similaire à celle de l’inflation (+/-1% selon le contexte variable de quantitative easing avec baisse des taux directeurs ou de quantitative thickening avec hausse des taux directeurs).

Le reste du compartiment obligataire a un rendement qui varie selon de multiples critères (type d’obligation détenue : bons du Trésor, corporate investment grade…)

• Monétaire (livret d’épargne type PEL, SICAV monétaires) : croissance attendue proche de l’inflation (rendement net nul voire négatif).

Au cours des dernières années, l’inflation était autour de 1.6 – 1.8%. La cible de la Banque Centrale Européenne est de 2%.

Définir son allocation d’actifs globale afin de faire progresser le patrimoine vers le capital cible et atteindre ses objectifs financiers.

Selon l’allocation d’actif de l’investisseur, la croissance du patrimoine ne sera pas la même (et le temps nécessaire différent) :

– Un portefeuille 100% actions permettra d’avoir un rendement de 6% net d’inflation.

– Un portefeuille 70% actions – 30% immobilier (SCPI) permettra d’avoir un rendement de 5.4 % net d’inflation.

Plus on diminue la pondération du portefeuille en actions, plus on diminue le risque (couple rendement/risque) mais le corollaire est la baisse de rendement du portefeuille avec un allongement de la durée nécessaire pour atteindre les objectifs financiers fixés.

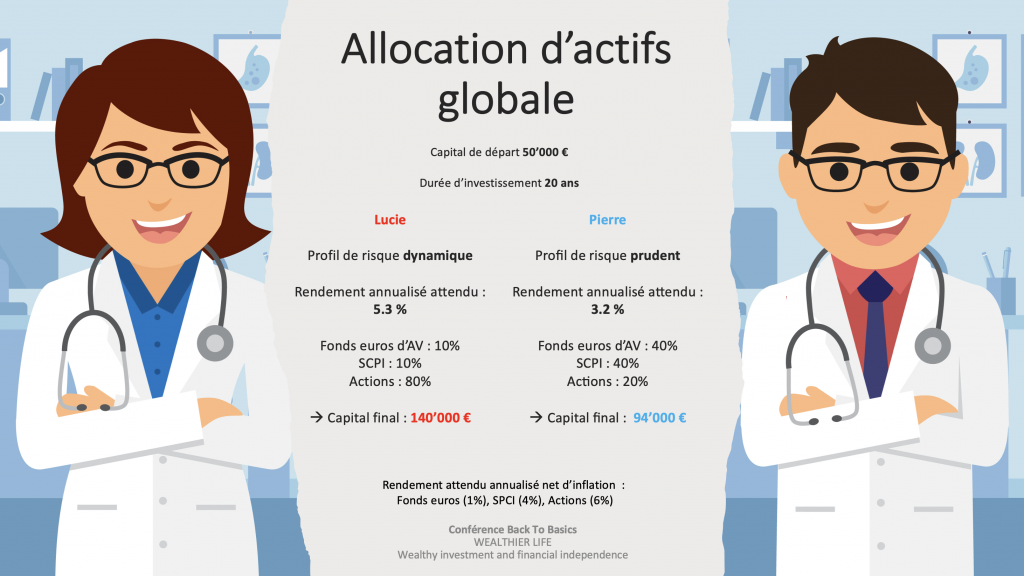

Voici un exemple d’allocation d’actifs entre un profil prudent et un profil dynamique; nous détaillons cela au cours de la Journée des Investisseurs Wealthier Life.

Définir un budget d’investissement

Une fois le capital cible défini, il faut choisir les différents supports d’investissement pour y arriver en ayant en tête les rendements attendus.

Un pré-requis indispensable est d’épargner et investir au minimum 20% de ses revenus nets.

L’investisseur aura pris soin de bien gérer son épargne de précaution, préalable à tout investissement financier.

La pondération des actifs doit suivre l’allocation globale définie par l’investisseur.

Il faut privilégier les supports à imposition différée car l’objectif n’est pas l’obtention d’un revenu immédiat.

L’objectif prioritaire doit être de remplir le PEA (plan épargne en actions) compte-tenu de l’absence d’impôt sur le revenu des gains après 5 ans de détention.

Parallèlement, ouvrir plusieurs contrats d’assurance vie est indispensable : varier les assureurs et opter pour une gestion simple en ligne (Linxea, Boursorama…).

Et utiliser ensuite un plan épargne retraite (PER) pour allier défiscalisation annuelle et épargne sur le long terme avec imposition différée des gains (actions) et mettre en place des versements automatiques mensuels.

Afin de mettre toutes les chances de son côté, il est primordial de bien maîtriser les différents véhicules d’investissement, les supports à y mettre, les stratégies à développer : comment réussir ses investissements financiers ?

Il faut activer tous les leviers :

– Etre au maximum de sa capacité d’endettement : l’inflation est un poison pour le rentier mais est très favorable à l’emprunteur. L’effet de levier est un mécanisme puissant pour s’enrichir via l’immobilier notamment.

Lorsque l’on emprunte avec un TAEG de 2% et que l’inflation est de 4%, le taux réel est négatif. Le remboursement de l’emprunt avec mensualité fixe se fait avec de la monnaie fiduciaire (euro) qui se déprécie avec le temps.

Selon les appétences de l’investisseur et la région dans laquelle il vit, il est nécessaire d’utiliser le levier de l’emprunt bancaire pour acheter sa résidence principale (immobilier d’usage) et de l’immobilier de rendement (en direct ou via les SCPI).

Il faut veiller à obtenir un taux de crédit inférieur au taux du placement concerné et également inférieur au taux d’inflation moyen. De ce fait, le remboursement de l’emprunt se fera avec de la monnaie fiduciaire qui perd de la valeur avec le temps.

Garder un oeil sur ses dépenses…

En luttant contre l’inflation du mode de vie

C’est LE piège dans lequel les médecins ont tendance à tomber (lifestyle creep).

Il s’agit d’une augmentation du niveau de dépenses (achat de grande et chère résidence principale, achat de belles cylindrées…) à mesure que les revenus augmentent ; c’est en partie pour cela qu’ils sont considérés comme de mauvais investisseurs !

Alors que dans l’idéal, il faudrait maintenir (ou augmenter légèrement) le niveau de dépenses lorsque les revenus augmentent, afin d’investir le différentiel pour que le patrimoine travaille en autonomie.

Toujours garder en tête que pour s’enrichir, il est judicieux chaque mois d’épargner et investir puis secondairement de dépenser ce qu’il reste (plutôt que dépenser puis épargner/investir le reliquat).

Se faire accompagner par une équipe spécialisée

Cabinet de référence

Wealthier Life Capital

Et commencer le plus tôt possible…

Pour un médecin, l’idéal est de commencer à investir pendant ses études (externat).

Placer l’équivalent d’une garde par mois (100 €) sur son PEA en ETF World (rendement annualisé attendu de 6%) pendant tout l’externat (6 ans) puis l’internat, (5 ans), en partant d’un capital initial de 1000 €, c’est obtenir un capital cible d’environ 20’000 € au bout de 11 ans.

En plaçant 200 € par mois, le capital obtenu est de près de 40’000 €, pour un effort d’épargne mesuré.

C’est un excellent début pour faire croitre la boule de neige des intérêts composés par la suite !

Et si vous souhaitez faire partie des médecins que nous accompagnons au sein du cabinet de gestion de patrimoine et de conseil financier entièrement dédié aux médecins Wealthier Life Capital, vous pouvez nous rejoindre !

Investir – Créer du patrimoine – Vivre pleinement